ESG Rating

Ti assistiamo nella definizione di una strategia di business sostenibile compatibile con le politiche e le risorse di indirizzo europeo.

Il miglior rilancio della tua azienda oggi, passa per comprendere l’idea di sostenibilità di domani.

ESG Rating e Sviluppo Sostenibile PMI

ESG-RATING corporate finance network riunisce competenze e professionalità trasversali per seguire il processo di trasferimento di una cultura sullo sviluppo sostenibile anche alle piccole e medio imprese con una metrica semplificata ma attendibile ai principi tassonomici emanati a livello europeo.

Sei una società Benefit o già redigi un report non finanziario sulla sostenibilità?

Hai progetti di sviluppo sull’economia circolare e transizione energetica da presentare a banche e società di investimento?

Sei una impresa edile che vuol beneficiare dei punti addizionali in gare d’appalto secondo il requisito premiale del CAM EDILIZIA assicurato dalla validazione della sostenbilità secondo la ISO 17029?

Leggi il nostro approccio per elaborare un REPORT di SOSTENIBILITA’ conforme alla nuova direttiva CSRD che ti permette di attestare un RATING ESG positivo secondo l’ unico programma getit-fair.com riconosciuto da ACCREDIA in base alla ISO 17029 !!!

ESG come sintesi di sviluppo sostenibile nel rispetto dei diritti Ambientali, Sociali e di Legalità

L’acronimo ESG (Environment; Social; Governance) è entrato nel linguaggio degli investitori finanziari per allocare risorse su prodotti che oltre al rendimento finanziario, considerino la ecosostenibilità del business dei soggetti emittenti.

L’investimento sostenibile (Sustainable and Responsible Investment=SRI) mira a creare valore per l’investitore e la società nel suo complesso, attraverso una strategia orientata al medio-lungo periodo che, nella valutazione di imprese e istituzioni, integra l’analisi finanziaria con quella ambientale, sociale e di buon governo.

L’attenzione di Enti intergovernativi, Enti normativi e Commissione Europea si è incentrata dagli ultimi anni 90 sulla necessità di inquadrare in un contesto normativo condiviso, un’informativa non finanziaria dell’impresa sulla corporate governance dei soggetti emittenti per poter attestarne una strategia di business sostenibile nel fondamentale rispetto dei tre fattori ESG

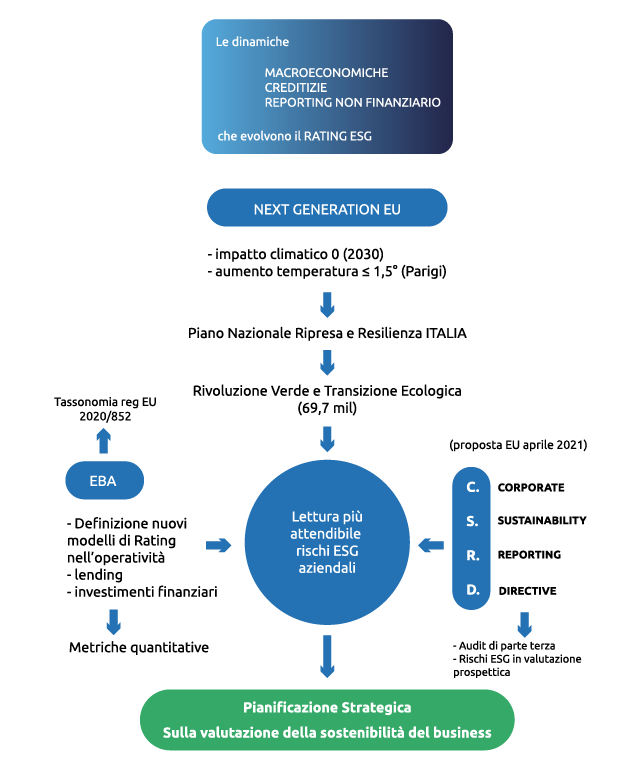

L’evoluzione di questo percorso, trova una sintesi a livello europeo con il regolamento UE 2020/852 che definisce per la prima volta una Tassonomia che individua 6 obiettivi ambientali (enviromental) e una serie di settori economici e attività che possono contribuire al raggiungimento di questi obiettivi fissandone anche i primi parametri tecnici per farlo.Dal lato dei diritti sociali (social) e dell’eticità della gestione (governance), la Tassonomia accetta poi gli standards già emanati a livello mondiale da enti sovranazionali (ONU e OCSE) .

Altro elemento di fondamentale importanza per capire come trasferire agli stakeholder finanziari la pianificazione di una strategia aziendale sulla sostenbilità è rappresentato dall’approvazione in sede di consiglio UE (28.11.2022) della direttiva CSRD Corporate Sustainability Reporting Directive (CSRD) che detta le linee future sulla rendicontazione della sostenibilità per grandi aziende con impatto anche sulla loro filiera di fornitura.

L’accelerazione della EBA verso una politica creditizia di assoluta convergenza con la politica economica europea

Ad oggi , nel contesto bancario-finanziario, la Tassonomia definita con il regolamento UE 852/20 per gli organismi finanziari ad integrazione dei regolamenti UE 2088/19 e

2089/19, guida la creazione di un modello di valutazione dei rischi ESG sia a titolo di investimento finanziario che di concessione del credito ed è la prima metrica applicativa che disciplina la lettura della sostenibilità per il mondo finanziario.

Il 30 giugno sono entrate in vigore le nuove linee guida dell’EBA sulla concessione ed il monitoraggio dei prestiti da parte delle banche che godranno di un periodo di transizione (30 giugno 2024) necessario per perfezionare modelli di rating che incorporino compiutamente i fattori ESG per misurare le performance e i rischi ESG a cui sono esposte le banche, sia con riferimento all’operatività di lending che a quella di investimento sui mercati finanziari.

Nel suo feedback alla Commissione UE EBA ha dichiarato che le bozze degli standard Esrs costituiscono una buona base per l’attuazione della Csrd per la lettura della sostenibilia in azienda mentre per l’applicazione di un bilancio di sostenibilità bancario è urgente l’elaborazione di norme settoriali specifiche .

In questo modo il sistema bancario, coerentemente all’obiettivo di allocare gli impieghi efficientemente per i propri azionisti, accompagnerà gradualmente i processi di transizione ecologica di quelle imprese che si dimostreranno capaci di competere in un contesto in forte mutamento e caratterizzato da una forte attenzione alle emissioni di carbonio

Il processo quindi procederà da un adeguamento delle politiche del credito verso i settori più appetibili, in

Il quadro Macroeconomico di riferimento per un riposizionamento strategico del

business . Il Green Deal europeo*

Il Green Deal europeo prevede che l’Europa diventi climaticamente neutra entro il 2050, promuovendo un uso efficiente delle risorse e passando a un'economia pulita e circolare, ripristinando e conservando la biodiversità.

Si tratta di una visione di sostenibilità economica, sociale ed ambientale di medio e lungo termine che vuole quindi superare la visione del breve termine che tipicamente ha caratterizzato le strategie aziendali.

La transizione verso questo tipo di economia avrà un forte impatto su molte imprese e necessita di essere sostenuta finanziariamente: con questa consapevolezza l’UE ha destinato agli obiettivi del Green Deal un’ingente quota del piano per la ripresa Next Generation EU nonché ulteriori fondi europei.

Il Next Generation EU è un programma di portata e ambizione inedite, che prevede investimenti e riforme per accelerare la transizione ecologica e digitale, il miglioramento della formazione delle lavoratrici e dei lavoratori, il conseguimento di una maggiore equità di genere, territoriale e generazionale.

Tali opportunità saranno operative nel brevissimo termine in considerazione che i 223,9 miliardi del Next Generation Fund allocato all’Italia saranno disponibili per il 70% nel biennio 2021/2022 e per il restante 30% nel 2023. Circa un terzo di tali risorse nel piano italiano (PNRR) proposto ed approvato in sede UE è dedicato alla transizione ecologica.

*( Fonte Commissione Economia Sostenibile AIFIRM Associazione italiana Financial Industry Risk Managers – ESG Rating Membro partecipante).

Esg rating e strategia di sostenibilità

La sostenibilità come fattore critico di successo per il riposizionamento del business. Il

nostro approccio Formativo / Consulenziale ESG Rating corporate finance network nel suo progetto di consulenza valuta l’implementazione di modelli ESG attraverso una PIANIFICAZIONE STRATEGICA di medio lungo periodo in cui la condivisione

di un percorso di SOSTENIBILITA’ ESG a livello direzionale è giustificata in termini economici e finanziari prospettici dalla crescita di valore dell’azienda.

Clienti e collaborazioni

Formazione area credito

- Abi Servizi

- Intesa-San Paolo

- Fondazione CUOA (VI)

- Cuoa Impresa (VI)

- Accademia BCC Roma

- Gruppo Banca Popolare di Vicenza S.p.a. (VI)

- Gruppo Banco Popolare di Verona e Novara s.p.a. (VR)

- Banca Marche spa (AN)

- Banca Antonveneta (PD)

- Sparkasse (BZ)

- Banca Sella

- Carige (GE)

- Federazione Veneta Bcc

- Bcc Manzano

- Bcc Prealpi

- Cassa Di Risparmio di Firenze

- Cassa di Risparmio di Terni

- Cassa Marca

- Tercas Cassa di Risparmio

- Fidimpresa – CNA (PG)

- BP Cividale del Friuli

- Banco delle Tre Venezie

- Volksbank

Consulenza e Temporary management Imprese

- Centro studi e formazione Villa Montesca (PG)

- CMC – Ponti Group spa (PG)

- Concessionaria Boninsegni spa (AR)

- Natalplant sr (LT)

- Cegalin group srl (VI)

- illy S.p.a. – Trieste

- Tecnica S.p.A. – Montebelluna (TV)

- Gruppo Levante – Castel Goffredo (MN)

- Gruppo Euromeccanica – Rosà (VI)

- Fabbrica di Pinze Schio S.r.l. – Zema on line – Santorso (VI)

- OPC Srl – Vicenza

- Alfad S.p.A. – Rimini

- Gruppo Ferretto – Vicenza

- Valdadige S.p.A. – Verona

- SIT – Vicenza

- Sarmar S.r.l.- Verona

- Consorzio Agno – Chiampo – Montecchio Maggiore (VI)

- Gruppo Edilcentro – Piovene Rocchette (VI)

- Aboca erbe spa –(AR);

- Arrow srl-Perugia

- Calzetteria levante spa- MN

- Officine Meccaniche Valbusa-MN

- Data Proget Software e management (AR)

Vuoi maggiori informazioni?

Riempi il modulo sottostante e ti ricontatteremo al più presto

Contatti

Telefono

Indirizzo

Via Morandi, 3 -06012

Città di Castello (PG) – Italy